3月台美固定收益ETF大增的資金流動解讀

摘要

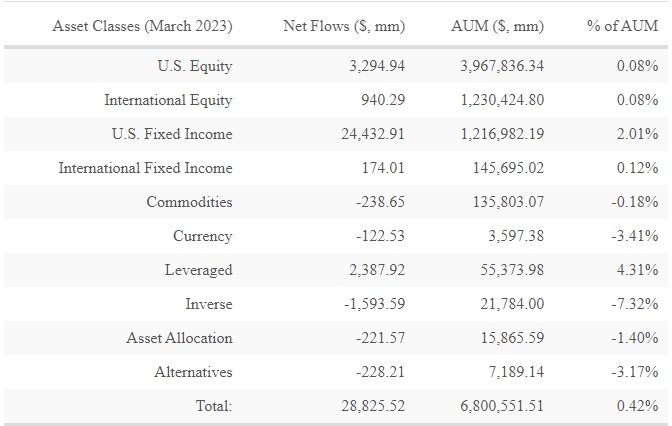

美國市場:

固定收益ETF淨流入表現最為強勁,達到240億美元水準,占總資產管理規模(AUM)的2.01%。這意味著在目前的經濟環境下,投資者對於固定收益產品有高度的需求,可能是由於對股票市場的不確定性和尋求更穩定收益的需求所驅動,尤其是近期3月份以來美國與歐洲的銀行財務危機,讓恐慌指數(VIX)達到今年以來的高峰,美元指數亦持續下滑。此外,美國股票ETF和國際股票ETF分別吸引了近33億美元和9億美元的淨流入,表明投資者對股票市場仍有信心。而美國的槓桿ETF資金流入也達到23億美元,占AUM的4.31%。相較之下,反向ETF和其他類型的ETF資金流出較為明顯。

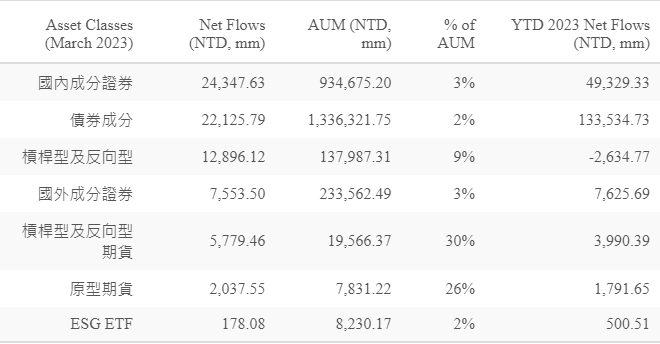

台灣市場:

國內成分證券ETF和債券ETF表現較佳,淨流量分別為243億與221億新台幣,與美國市場的趨勢相仿,台股債券ETF的表現也同樣強勢。值得注意的是,與期貨相關的槓反型期貨與原型期貨的AUM佔比都達到25%以上。顯示投資人仍長期佈局國內證券與債券市場,但對於短期風險的意識高漲,尋求多元化投資組合以分散風險。

(資料來源: ETF.com)

(資料來源: ETF.com)

綜合分析

考慮到目前ETF的資金流向,綜合比較美國與台灣的ETF資訊,我們可以發現在美國和台灣市場不斷升息的情況下,固定收益ETF仍有較高的淨流入,可能原因包括:

- 收益率拐點紅利:隨著利率不斷的上升,固定收益ETF的收益率已經達到可投資性的水平;另由於預期未來會降息,債券價值上升,因此拐點紅利浮現。

- 避險需求:在整體經濟環境不確定、股票市場波動較大時,投資者可能會將資金轉向穩定的固定收益投資,降低投資組合的整體風險。

- 投資組合再平衡:對於機構投資者和基金經理人而言,需要在季度或年度基礎上對其投資組合進行再平衡。在升息環境下,這可能意味著投資者需要將部分資金從股票市場轉移到固定收益市場,以保持投資組合的風險和收益特徵。

結論

投資者應該密切關注全球經濟環境和各國政策變化,以更好地把握投資機會。根據美國及台灣三月份ETF的流量資料,我們提出的觀點如下:

- 對美國市場,投資者需要留意利率和通膨數據,關注聯準會以及財政部的言論及政策,因為這都可能對固定收益相關的ETF表現產生重要影響。

- 對台灣市場,投資者應該繼續尋求多元化投資策略,以降低風險,並密切關注國內外經濟趨勢,調整投資組合。

- 進一步了解美國和台灣市場兩地市場的特點和趨勢,具有更全面的市場視角,將有助於投資者取得更好的投資回報以及風險控制。

通過對美國和台灣在2023年3月ETF淨流入的深入分析,我們可以得出兩個市場存在顯著差異,但投資者在兩地市場中都展示出對股票市場的信心。未來,投資者應密切關注全球經濟環境和各國政策變化,以便在兩地市場中把握更好的投資機會。

如果您對我們提供的資訊感到滿意並獲益良多,那麼千萬別忘了關注我們!下個月月初,我們將以更精彩的分析回歸,為您帶來4月份ETF的NET FLOW全新解讀!讓我們一起探索投資世界的奧秘,並歡迎隨時提出指教。

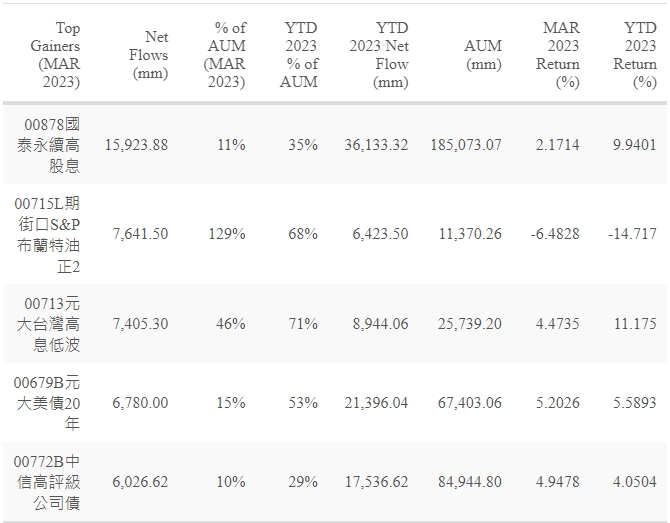

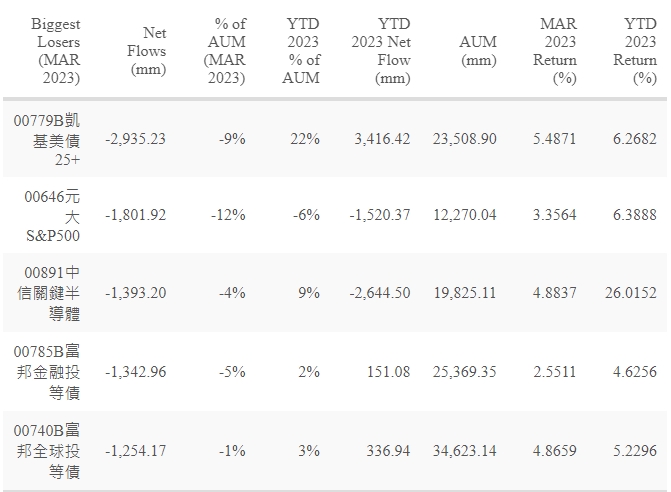

有關上月最大資金流入和流出的更多列表,請參見下表:

免責聲明:本文章所提供之內容僅供參考,不構成任何投資建議或交易之依據,任何投資行為均有其風險,使用者在做投資之前應理性思考,獨立判斷,並自負投資盈虧責任,本作者不對使用者之投資決策負任何責任。

發佈留言